本文刊載於「淘股網」

在我的存股模式中,零成本部位的增加,主要來自

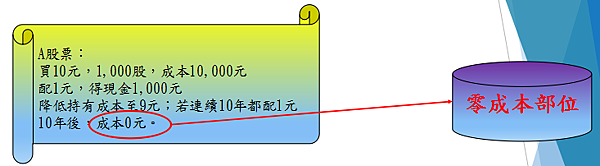

1、股利回沖成本

持有A股票,成本10元,每年股利1元,在股利回沖成本下,10年後本金可全數收回,這樣持股就可成為零成本。

所以,當持股成為零成本後,才開始有股息收入的認列。(10年間以本金回方式認列,避免成本下降跟股息收入同時認列,造成操作資金虛增,自然無股息收益。)

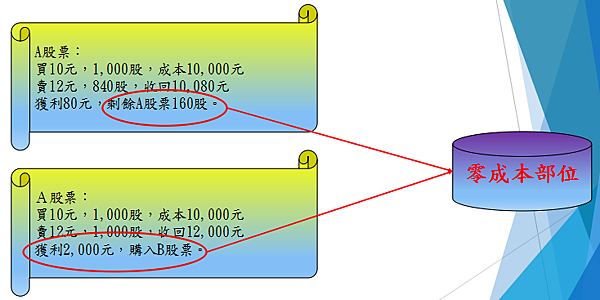

2、價差(獲利)部位

持有A股票,成本10元,股價上漲至12元,當出售時產生零成本部位。

而出售時可分成「只取回成本部位,留下獲利部位」及「全數出售,獲利部位轉買B股票」2方式增加零成本部位。

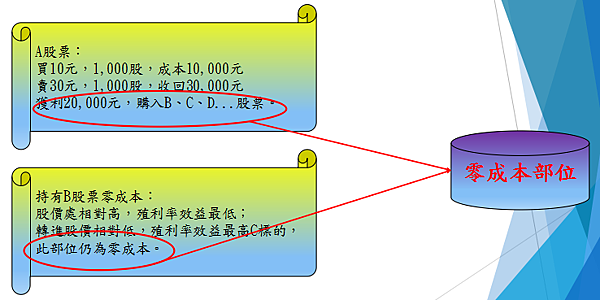

而在獲利部位轉換零成本部位時,也可以脫離1轉1的思維,也就是當1檔股票獲利部位極高時,也可以將獲利部位轉換至2檔以上的標的。另外;零成本部位間的轉移,其部位仍為零成本。

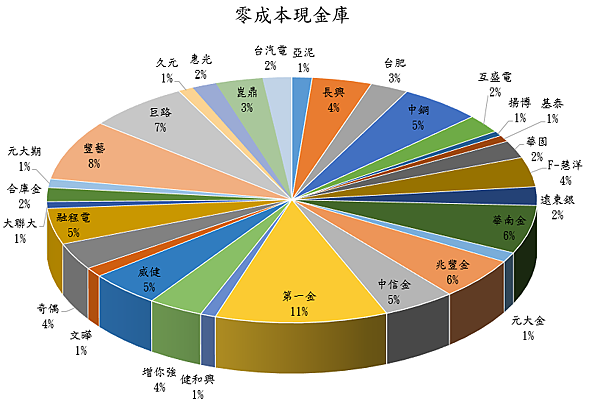

當操作獲利的金額數越大,零成本部位就會持續擴大,可自然達到持股分散;而擁有一籃子具備基本獲利能力的「好股票」,除了面臨景氣極差時,仍可獲利、配息,提供穩定現金流外;加上持股遍布各產業,在各產業間景氣循環消長互補下,每年仍可有穩定的股息收益。

即使遭遇單一企業財務報表獲利,卻不配發股息時,也可降低其對當年度現金流的影響;

若是可以掌握到該股的操作價格區間,確實執行獲利了結,價差落袋後,剩餘的零成本部位參與未來營運、配息,那當年度配息政策如何也就不用太煩惱了。

即使遇到企業營運風險(倒閉、下市、櫃),也因為分散,將可降低單一企業營運風險對整體資產的影響。

持股零成本是在記帳基礎下,本金與獲利間移轉的記錄,只要不要成本下降與資本金增加重複記帳,現金部位不會虛增。

若搭配本金持續投入,則在本金與價差獲利部位同步增長下,存股的效益是倍增的;但若是兩者無法同步時,透過將市值成長的紙上富貴轉化成實際的資產成長、總持股部位增加,將會比單純等待1年股利收入來做到成本下降與本金移轉的速度,來的快且穩定。而因為持有的標的都是具備對抗不景氣的標的,因此可較安心的做到無論市場多空,都可持續領股息、拿股票,享受資產實質增值的效益。

如果投資人對於挑選個股有困難,也可以ETF為標的,降低單一持股的營運風險,只是ETF的選股係來自發行機構的既定設定,雖一定期間會進行調整,在其轉換的效率仍不如自建構的高股息零成本部位來的快;加上有隱藏的費用,自然配息的效益也不如自建的收息系統來的高,但對於不想花心思,只想年領比定存高的股息的投資人,不失為一個不錯的標的。

而如果要提高ETF的收息效益,則可以利用臺灣50(0050)及高股息(0056)兩標的,透過定期定額購買,當價差產生時,將收益先存下,並在兩檔標的隨大盤落至相對低時用之前的獲利部位在一次購入,互相搭配下亦可有同樣的結果。

留言列表

留言列表